Time:2022-09-25 Click:262

更多资讯微薄团团财经这里详细了解。

ETH在POW阶段每个区块会产生 2 枚 ETH 作为区块奖励,按照 15s 的出块时间进行估计,一年约产生 420 万枚。但在完成 Merge 之后,ETH 的质押奖励将会根据质押在信标链上的 ETH 的总量进行动态调整,目前每年增加的 ETH 数量约为质押的 ETH 总量的 4%,即一年增发约 50 万枚。随着未来 ETH 质押率的上升,增发量占质押 ETH 总量的比例会逐渐降低。在 ETH 质押率为 30% 的情况下,ETH 的年增发量可能会达到 120 - 150 万枚。但在 EIP - 1559 的加持下,ETH 在未来有极大的可能性会实现通缩。在去年 Gas 暴涨的牛市阶段,一天甚至可以销毁约 2 万枚 ETH,因此 Merge 之后以太坊的整个通证经济将会发生质的变化。

具体的原因归结为以下几点:

EIP 1559 的燃烧效应;

信标链上质押的 ETH 的数量不断增加但又无法取出;

信标链上节点的质押奖励无法取出,即该周期内所有增发的 ETH 处于锁定的状态;

验证者从执行客户端获取的 MEV 和各种小费收入可以由验证者支配,但这部分收入本质上属于 ETH 存量,并不影响 ETH 的整体流通量;

Shanghai Upgrade 之后随着质押的 ETH 以及质押收益可以被取出,原本完全有利于 ETH 持有者的通证结构将不复存在。随着 ETH 的质押率达到稳定,ETH 流通量将由 EIP-1559 和增发奖励这两者共同决定。

质押赛道

流动性质押

POS 公链安全性的衡量指标包括公链 Token 的质押率以及该公链 Token 的市值。根据其他 POS 公链的质押数据大致可以估算一般情况下质押率应该处于 30 - 70% 的区间,而目前以太坊质押率仅为 11.8%,因此对于质押赛道而言未来至少会迎来 200% 的增长。

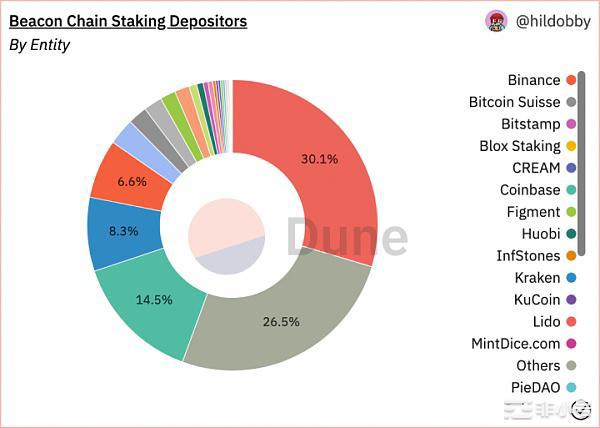

目前市场上 ETH 的流动性质押占 33% 的份额,其中 30% 的份额为 Lido,30.8% 在 CEX,26.4% 为 Others(其中 22.2% 为巨鲸持有)。

由上述数据可以看出去中心化质押目前只占约 3% - 10% 的份额,绝大多数的 ETH 都进入了具有较强中心化色彩的质押协议,如 Lido。目前 Staking 赛道仍然处于较早期的形态,在各类基础设施不完善的情况下,用户基于资金安全性以及稳定性的诉求会选择中心化程度较高的 Lido。各大 CEX 基于自身 ETH 存款也进入 Staking 赛道。Lido 和 CEX 基于先发优势形成了垄断的格局。但 Staking 是一个竞争非常激烈但是门槛并不高的赛道,而且参与 ETH 质押服务的主体如 CEX、SaaS 服务商、节点托管商、个人、Liquidity Staking 协议等经常存在着合作竞争关系。CEX 和 Liquidity Staking 解决资金端方面的问题,节点托管商以及 SaaS 服务商解决实体机器方面的问题。但 CEX 也可以提供节点托管服务,SaaS 服务商同时也可以吸引拥有大额资金但是缺少运行节点能力的用户,这种复杂的竞争合作关系在随着新玩家的加入会不断达到一个动态平衡的状态。未来的 Staking 赛道 Lido 和 CEX 仍然会是 Staking 的主力,但各种去中心化的质押协议以及其他类型的质押服务提供商也会呈现百花齐放的状态。

以太坊 POW 到 POS 的转型为整个 Web3 行业的发展引入了一层新的叙事,即对于去中心化更深切的要求。这种对于去中心化的要求和审美未来也会推动应用层和协议层的去中心化。基于这个判断,在未来的增量市场上去中心化流动性质押协议将会迎来很高的成长性。

金融天然具有垄断的属性,这意味着无论是横向还是纵向,DeFi 协议均有不断拓展业务范围,挤占竞争对手市场的本能。因此对于处于资产来源端的质押赛道而言,龙头 DeFi 协议会有下场做流动性质押协议的动机,通过提供 ETH Staking 服务的形式吸引用户的 ETH 存款,并将 ETH 存款票据作为填充协议自身 TVL 的资产来源。这样一方面可以提高资产利用率,另一方面扩展业务范围做到上下游同吃也可以增加协议的收入,增加协议自身的价值。从这个角度看,未来 ETH Liquidity Staking 赛道将不仅仅只有 Liquidity Staking 协议,部分老牌 DeFi 项目也可能会踏入市场分一杯羹。但无论上游 Liquidity 端怎么变化,SaaS 服务商或者节点托管商的利益将不会受损,甚至还会获利。部分 Liquidity Staking 协议本身就是 SaaS 的大客户,上游 Liquidity 端的恶性竞争本质上有利于下游的验证者节点托管商。目前 Frax 正在开发 ETH Liquidity Staking 的业务,并打算将 fraxETH 票据作为 Frax 铸币的抵押资产。以 ETH 票据作为 Frax 的铸币资产从另一个方面也可以解决 Frax 过于依赖 USDC 等中心化稳定币的问题。

上文其实只是 ETH 2.0 背景下叙事的冰山一角,未提及的赛道还包括 MEV 和跨链互操作性协议等。MEV 在 POW 阶段是被充分讨论过的问题。协议层、客户端层都对 MEV 给出了一定的解决方法,并逐渐将无序的 MEV 市场规范化。但在以太坊转为 POS 共识后,瓜分链上 MEV 的参与方由原来的单一矿工群体变成了各大 Layer2、CEX、Lido、验证节点托管商等。多方参与也使得 ETH 2.0 的 MEV 问题变得更加复杂。Danksharding 的 PBS(Proposer-Builder Separation)落地后在完全竞争的假设下可以在底层解决 MEV 问题。但从现在到 Danksharding 的数年时间内,MEV 仍然需要一个过渡的解决方法,从应用层和客户端入手是常用的方式。

另外跨链桥以及互操作性协议在 ETH 2.0 实现 Danksharding 后将成为跨分片交易与通信极为重要的方式。在原本 Sharding 1.0 状态分片的设想中不同分片链之间的交易可以通过信标链与分片链的交联直接进行交易确认。但在 Danksharding 的架构里以太坊将实行数据分片,执行完全交由 Layer2 ,随后 Layer2 将 Rollup 数据以 Blob 的格式存入数据分片内,数据分片再通过交联与信标链连接。若此时仍然依赖信标链作为跨分片交流的直接媒介则会面临两次 Blob 数据的重新编码和解码,在效率以及便捷性上是不如跨分片互操作性协议的。

ETH 2.0 整个计划的推进在某种程度上直接推动着区块链行业的发展。每个细小机制的改变都可能对不同赛道的趋势和格局有深远影响,这种影响也在无形中重塑着整个行业。

今天的分享就到这里,后期会给大家带来其他赛道的龙头项目分析。感兴趣的可以点个关注。我也会不定期整理一些前沿资询和项目点评,欢迎各位志同道合的币圈人一起来探索。有问题可以评论提问或者私信,所有资讯平台均为团子财经。