时间:2022-04-20 16:15:25

短期融资券是由企业发行的无担保短期本票。在中国,短期融资券是指企业依照《短期融资券管理办法》的条件和程序在银行间债券市场发行和交易并约定在一定期限内还本付息的有价证券,是企业筹措短期(1年以内)资金的直接融资方式。短期融资券和银行承兑一样,都是短期融资的利器,其优点主要有:筹资成本较低;筹资数额比较大;可以提高企业信誉和知名度。其缺点主要有:发行风险比较大;发行弹性比较小;发行条件比较严格。

为防范房企短期流动性波动带来的行业危机,除了银行间债券市场的中票、融资券之外,其他融资方式也有望解封,在直接融资和股权融资等方面或将得到有差别的放开,而ABS/ABN、REITs,RMBS等在银行间债券发行的资产证券化产品也有望加快审批速度。

自2021年12月底,人民银行和银保监会联合发布《关于做好重点房地产企业风险处置项目并购金融服务的通知》以来,多家房企、银行积极响应政策,并购类债券、贷款纷纷落地。中指研究院数据显示,截至目前,房企发行并购债融资亿元,计划发行15亿元;银行提供并购贷款融资额度770亿元、发行并购债50亿元,计划发行100亿元。房地产行业共获并购类融资近千亿元。

银行间商协会座谈会后,众多房企密集发行中期票据和超短融资券。11月10日,常州城建、北京住总、小商品城宣布拟发行超短融资券,镇江城建公告拟发行4亿元的中期票据;到11月11日,保利发展宣布拟发行20亿元的中期票据,将银行间债券市场的融资主体从城投扩展到主流房企,而后11月12日,光明地产宣布拟发行5亿元中期票据,招商蛇口公告拟分别发行30亿元的中期票据和超短融,企业融资“冰冻”状态有所缓解。

对于融资人在ABS之前就收到了资金,解决了融资人ABS发行周期长、融资节奏慢的痛点,融资人可以提前获得业务投放资金,实现轻资产运用,利用杠杆快速扩张业务。资金方的提前介入能为融资人提供超前的基础资产筛选、信息披露资产服务等方面建议,帮助融资人规范化运作,提高基础资产质量,降低风险。资金方的提前介入对资产包更了解,资金方在产品发行后优先层和夹层会投资意愿更强。

此外,近日中国银行间市场交易商协会举行房地产企业代表座谈会。据参会人员透露,保利发展、招商蛇口、碧桂园、、佳源创盛、等公司近期均有计划在银行间市场注册发行债务融资工具。这次座谈会被业内视为房企融资环境松动的信号。

就上市公司融资并购而言,沪深主板与注册制板块之间,以及注册制板块京沪深三个交易所之间,相关制度既有相同之处,也有若干差异。北交所方面,其《再融资审核规则》《重组审核规则》及相关细则明确了再融资和重大资产重组的审核程序与自律监管等方面的具体要求,构建了普通股、优先股、可转债并行的多元化融资工具体系。在发行机制上明确上市公司证券发行需由证券公司保荐承销,明确了主承销商在发行定价、发售过程中的责任,同时引入了竞价发行机制;设立并购重组委员会,提高重组审核的专业性和透明度。

证券代码:000776。...

证券代码:600109。...

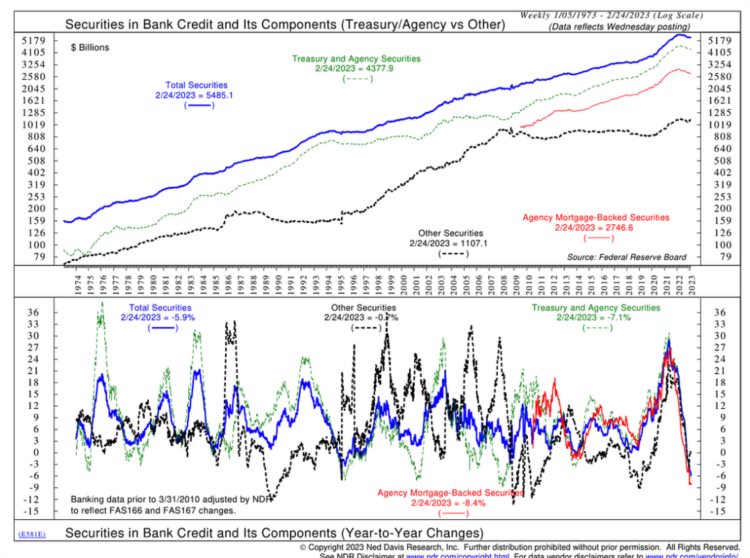

原文作者:Arthur Hayes原文编译:GaryMa 吴说区块链自从美联储在 2022 年 3 月开始加息以来,我一直认为,最终的结果总是会出现重大的金融动荡,接着就是恢复印钞。重要的是要记住,美联储和所有其他主要中...

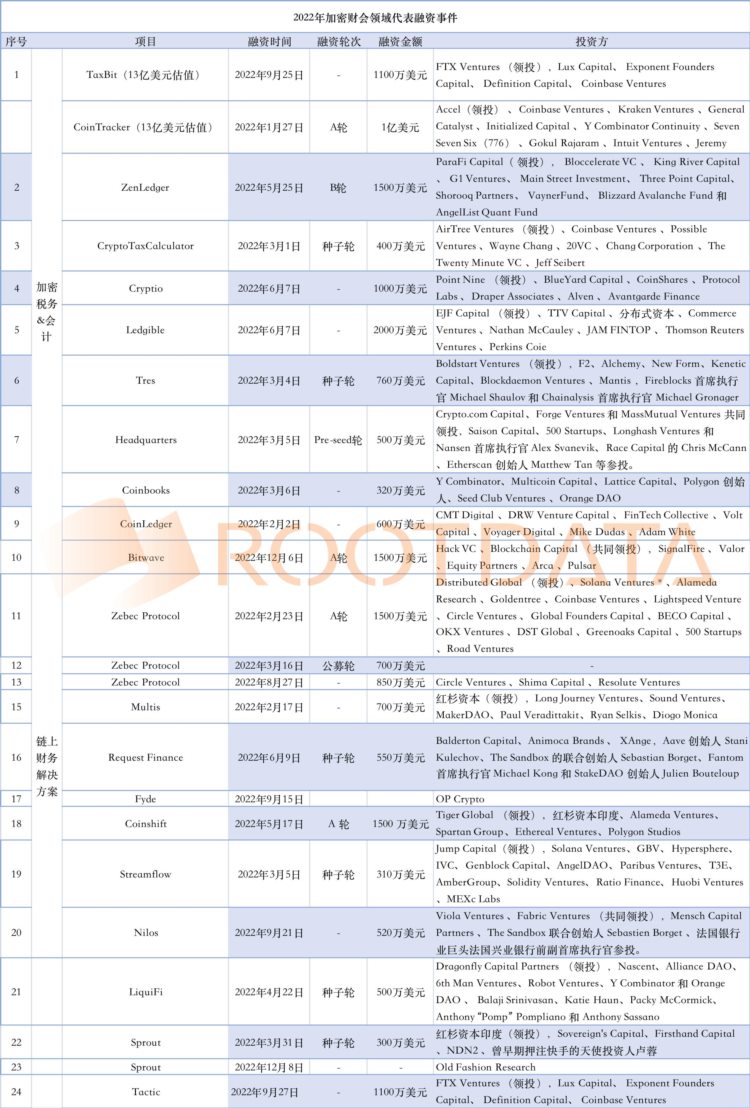

原文作者:flowie 2022 年是负面事件频发的一年,同时也是加密监管倒逼行业合规划至关重要的一年,而加密财务透明合规可审计和加密税收也是重要的监管方向之一。 美 SEC 主席 Gensler 在 FTX 破产后...