Time:2022-11-14 Click:312

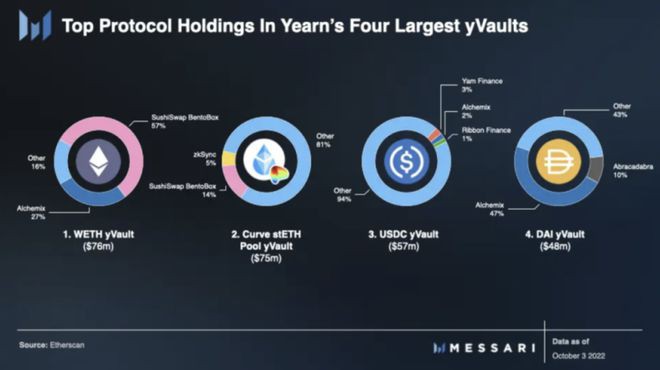

Yearn 是最大的DeFi 收益聚合器,管理资产(AUM) 约为5 亿美元,Yearn 的生计是它的yVaults,它在DeFi 中运行动态的、社群开发的收益策略,来弄清其YFI 如何开发代币经济。

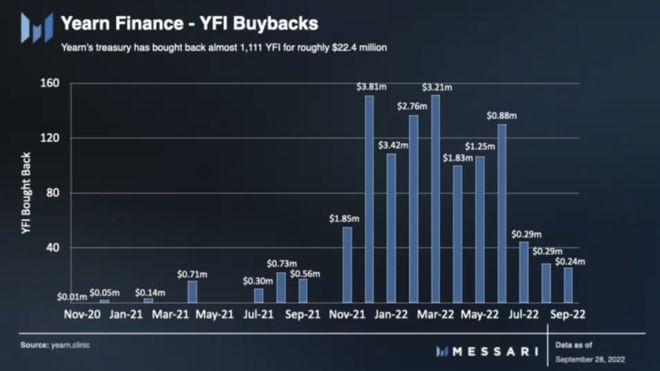

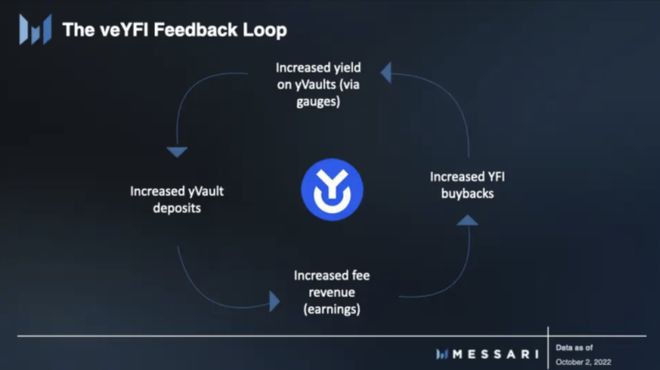

在2021 年底,为了加强Yearn 的表现与YFI 之间的联系,Yearn 代币持有者通过了YIP-65:不断发展的YFI 代币经济学。其即将发布的veToken 实施的关键是众所周知的:将治理权直接授予活跃的长期持有者。然而,新参数的引入,例如使用回购的YFI 分配的10 倍最大提升和可变收益率(协议收益),将我们带入了未知领域。虽然该协议的早期增长来自个人用户,但2021 年推出的Yearn 合作伙伴计划使其他协议成为其客户群的一个相当大的部分。然而,在BABY (YIP-56) 获得批准几周后,yvDAI 保险库遭受了攻击。Yearn 花了大约9 个月的时间(直到2021 年12 月)重建其资金库(一个3000 万美元的稳定币缓冲),并真正开始将收益用于回购。到目前为止,Yearn 已指示2240 万美元用于回购,为其国库增加了1,111 个YFI(约占流通供应量的3%)。与建立在固定释放基础上的veToken 模型相反,在这种模型中,TVL 的上升会降低产量,该系统的响应是按比例增加产量。这是DeFi 众所周知的自反性的一个很好的例子。

主要观点

Yearn 传奇开端的核心故事情节是其原生治理代币YFI 的「公平发布」。2020 年年中,首席开发者Andre Cronje 通过流动性挖K分配了整个YFI 供应,将项目的控制权交给了一个积极参与且富有成效的社群。大约两个月后,YFI 的交易价格超过了40,000 美元。

尽管YFI 一开始就表现出色,Yearn 拥有强大的基础和热情的社群,但YFI 2021 年的表现还有很多不足之处。该代币不仅在一年中与加密货币相比更广泛地下滑,从略高于30 ETH/YFI 到大约5 ETH/YFI,它还落后于大多数其他(相对)陷入困境的「DeFi 1.0」主要协议(即UNI、 COMP、SNX 等)。

Yearn 入门

Yearn 是最大的DeFi 收益聚合器,管理资产(AUM) 约为5 亿美元。

Yearn 的生计是它的yVaults,它在DeFi 中运行动态的、社群开发的收益策略。

YFI 背景和概述

2020 年年中,YFI 在「公平启动」下通过为期一周的流动性挖K计划发布。Yearn 的公平发布意味着初始总供应量30,000 YFI 被分配给流动性提供者,内部人员(Yearn 开发人员、早期支援者等)或Yearn 国库没有预挖。

从那时起,Yearn 一直由YFI 持有者控制,他们可以通过Snapshot 提交和投票支援链下提案,称为Yearn 改进提案(YIP)。除了管理平台及其代币之外,YFI 持有者还拥有协议收益的权利。

在2021 年初,Yearn 的金库和代币发生了一些持久的变化。

这些变化使Yearn 能够充实其资金并实施一种新的方式来获取收入并将收益分配给YFI 持有者。

BAYA:Buyback and Build Yearn

在Buyback and Build Yearn (BABY) 下,Yearn 没有将协议收益作为质押奖励分配,而是开始回购YFI 并将其保存在其金库中。这一变化的推动力是为不到一年的协议的未来计划提供支援,同时保持YFI 价值和Yearn 收益之间的联系。

虽然这一点现在没有实际意义,但有趣的是,回购只是在社群开始讨论改进YFI 代币经济学的方法的同时才真正开始规模化。不幸的是,其他主要的混杂因素,例如市场逆风和围绕新veYFI 模型的兴奋,使得很难梳理出BABY 对YFI 价格的影响。

不断发展的YFI 代币经济学

尽管当时BABY 的地位很高,但这条推文引发了一个涉及YFI 代币经济学改造的有条不紊的构思过程。大约两个月后,一群Yearn 社群成员发布了YIP-65:不断发展的YFI 代币经济学。该提案概述了一个连续的四步计划,该计划将投票权和回购YFI 汇集给活跃的长期YFI 持有者。该提案于2021 年12 月下旬以超过99% 的赞成票通过。

该提案概述了一个四步计划:

由于Yearn 是开源的,因此开发状态一直是公开的。实际上,这让Yearn 开发人员可以跳过计划的前两个步骤—— 直接跳到第三步,即保险库计量器和投票。由于每个步骤都建立在最后一个步骤的基础上,因此该版本仍将包含步骤1 和2 的组件。事实上,最初的版本将仅从veYFI 开始,之后不久将转向Vault 计量器和投票。

运作方式

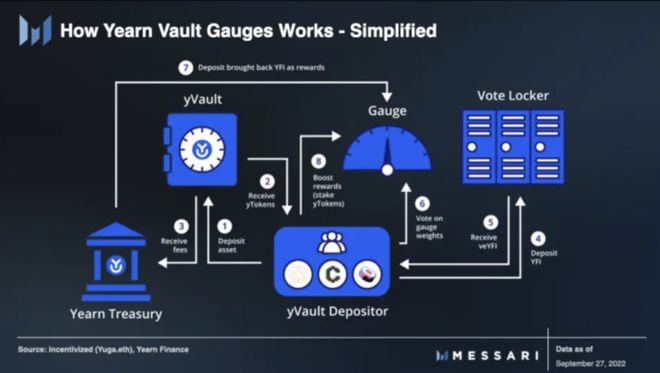

Yearn 的新代币经济学模型引入了两个概念:投票锁定和保险库计量器。任何YFI 持有者都可以为veYFI 锁定他们的YFI,代表治理权和他们对协议收益的要求。然而,随着金库仪表的引入,带有yVault 存款的veYFI 储物柜真正能够完全使用新系统并最大限度地提高回报。

veYFI 概述

veYFI 的机制与其他veToken 模型的机制非常相似:持有者可以将其YFI 锁定为不可转让的veYFI。锁定时间最短为一周,最长为四年。veYFI 相对于锁定持续时间呈线性加权(四年为100% 权重,一年为25% 权重,等等)。虽然权重随着剩余锁定持续时间的减少而衰减,但锁定始终可以延长到最大锁定持续时间。然而,一个区别是,veYFI 持有者可以提前退出锁定,但会受到(可变)惩罚。如果剩余锁定期限大于三年,则罚款为锁定YFI 的75%。否则,通过将剩余锁定持续时间除以四年来计算罚款(锁定YFI 的百分比)。

作为锁定YFI 的交换,veYFI 持有者可以获得:

veYFI 的核心是激励YFI 持有者与Yearn 的长期健康保持一致。基于他们的承诺,正如其不可转让锁定期的大小和长度所表明的那样,veYFI 锁定机制增加了他们的治理能力和YFI 所有权份额。

计量权重的工作原理

建立在veYFI 之上,处于费用分配和治理的十字路口,计量权重是Yearn 新代币经济学的核心。在治理端,每两周,veYFI 持有者投票决定协议收益(回购YFI)应如何在计量器之间分配(每个计量器与yVault 相关联)。然后,金库存款人可以将他们的yToken 质押在相应的计量器中。

Stakers 的计量提升是使用Curve 使用的相同公式计算的。每个计量器都有不同的提升阈值,具体取决于总yVault 存款、质押者veYFI 锁定以及分配给计量器的YFI 数量。然而,与Curve 量规系统的相似之处仅止于此。除了10 倍的最大提升(相对于Curve 的2.5 倍的最大提升),分配方法是完全不同的。

计算出的提升决定了计量质押者获得的总奖励的百分比,并分布在veYFI locker 中。

例子:

其他功能和应用

升级的最后也是最开放的组件是在veYFI 之上创建「有用的工作功能,如第四步所述。虽然专注于其他实用程式可能还为时过早,但考虑到veYFI 尚未发布且yVaults V3 仍在开发中,这里也取得了一些进展。

YIP-66:简化贡献者补偿是第一个也是迄今为止唯一一个正式批准的基于veYFI 构建的实用程式。在高的层次上,这个新系统用veYFI 锁定取代了许多预先存在的补偿过程。尤其是:

现在,包括策略师在内的所有贡献者都将(默认情况下)以稳定币获得补偿。财政部将使用YIP-57 铸造的储备支付YFI(而不是回购)。然后可以将额外的收入用于通过BABY 进行更多的YFI 回购。

「Useful Work」的其他想法也遵循类似的思路—— 即使用veYFI 来补偿社群成员为协议增加价值。增值活动的一些想法包括提供保险、配置保险库参数和设置费用。

DAO 国库和ve 聚合器

yVault 存款的增加将吸引Yearn 存款人基础的两个部分:协议和个人。然而,获得奖励的方法可能在两组之间完全不同。

例如,最大的yVault 存款人DeFi 协议Alchemix 已经投票决定收购价值500,000 美元的YFI,以将其DAO 资金锁定在veYFI 中。

虽然其他国债也可能有能力和意愿锁定高提振所需的资金,但对于许多用户而言,情况不太可能如此。然而,鉴于10 倍的最大提升,不这样做的机会成本相当高。因此,期望看到一个强大的聚合器和贿赂协议生态系统。

模拟影响

由于veToken 模型已在DeFi 中使用,因此存在现有的参考点来帮助理解相关动态。但是,存在一些重要的差异。例如,到目前为止,在大多数情况下,去中心化交易所(DEX)都使用了veToken 模型。特别是,DEX 专注于稳定币互换(例如Curve、Platypus 和Wombat),具有积极的基于排放的流动性挖掘计划。

Yearn 不仅不是DEX,而且YFI 代币本身也有供应上限,没有预设的激励分配。因此,要真正了解切换到veYFI 的影响,我们还必须从头开始逐步了解系统。

YFI

虽然新模型将有效地「解锁」约1,111 回购的YFI,但veYFI 可能会成为更强大的YFI 汇集。我们可以查看类似的锁模型以更好地理解这种动态。

每个协议都有不同的变量在起作用,但为了这个练习,我们可以预测循环Yearn(18,333 YFI)最终锁定50%,平均锁定三年。这将达到大约13,750 veYFI。

除了让YFI 退出市场之外,与其他veToken 模型不同,基本收益(回购YFI 加上提前提款罚款)将来自循环供应而不是排放。虽然这确实具有潜在的负面影响(如下所述),但它可能对流量和浮动产生强大影响。当然会有一些抛售压力,因为DAO 国债将收益(YFI 收益率)返还给持有人或达到递减收益(最大提升)。然而,核心动态仍然存在:固定的YFI 供应从较少被定罪的持有者(在市场上出售,提早撤回锁定的YFI)转移到长期locker。

veYFI 收益

支撑veYFI 模型的核心假设之一是收益率将大到足以吸引持有者和储户锁定。自从2021 年12 月回购真正开始全面展开以来,Yearn 的财政部每年在1,193 个YFI 上花费了2182 万美元。假设相同的回购率和13,750 个veYFI,按YFI 计算,这相当于平均8.7% 的APY。

当然,这是非常简化的veYFI 收益率视图,因为有许多因素在起作用。例如,Yearn 国库将在发布时积累其累积的YFI,它还计划线性分配(在未确定的时间线上),从而提高收益率。另一方面,意外开支可能会阻碍收益(收入- 开支),这将减少回购,从而压低收益率。贿赂协议和退出处罚是可变收益的另外两个来源。此外,由于费用分配首先通过yVault 计量器,因此收益将根据用户的锁定(提升)和存款而有很大差异。

这三个因素:veYFI 收益、协议收益和存款,在这个系统中紧密相连。

DAO 国库

为了更好地理解使用Yearn 保险库的协议所涉及的演算,值得研究DeFi 协议,例如Alchemix。由于Yearn 将使用与Curve 相同的公式来计算保险库计量器奖励,因此可以一窥Alchemix 可以获得的收益。

目前,Alchemix 大约有4350 万美元分布在四个yVault 中。这些yVaults 总共拥有1.978 亿美元的资产。假设锁定在保险库计量器中的yToken 数量与锁定的YFI 数量相称,这意味着在这四个计量器中存入9890 万美元(50%)(注意:这个假设可能很低,取决于ve 聚合器计量器存款)。由于Alchemix 计划最大锁定他们的50 个YFI,这将使他们在假设的13,750 个veYFI 中获得50 个veYFI。最后,之前假设的1,193 YFI 奖励将均匀分布在计量器上(由yVault TVL 加权)。

在这些假设下,Alchemix 可以为其存款人赚取大约11.5 YFI,或在其50 veYFI 上赚取23% 的APY。此计算也不包括已回购的YFI 部分提供的额外收益。目前,Alchemix 计划最大限度地锁定YFI 奖励,增加他们的计量提升。

ve 聚合器和贿赂协议

无论在哪里引入veToken 模型,聚合器和贿赂协议都随之而来。

看看Curve 和Convex 之间的关系,Convex 有70% 的Curve LP 代币押注在其计量器中,没有真正的竞争对手。然而,Curve 的最大提升是2.5 倍,而Yearn 的计量将达到10 倍。鉴于更大的机会成本,我们可以预期更多的yVault 代币持有者会向ve-aggregators 存入资金,而不是直接存入Yearn 计量器(使用他们自己的投票锁)。

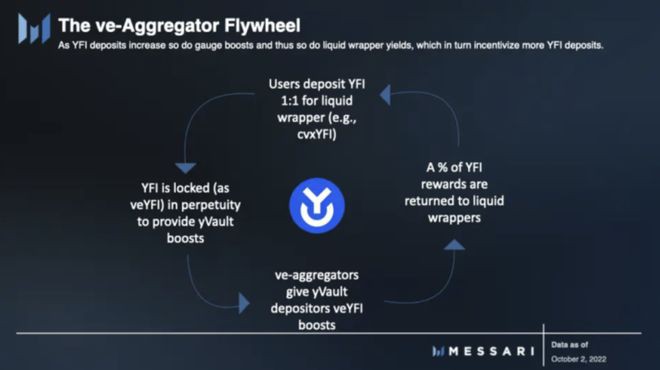

Yearn 将没有白名单机制,这意味着没有ve-aggregator 将拥有投票锁定的独占访问权限。然而,目前尚不清楚这是否会阻止一个主导聚合器的曲线凸(或平衡器光环)动态,因为ve 聚合器有自己的飞轮。

虽然先发优势将是有机的,但可以提前(例如通过激励措施)领先的ve 聚合器可能会继续吸引边际YFI 存款。这当然是假设所有其他条件都相同(品牌、用户界面/ 体验、安全性、代币经济学等)。取消该假设并考虑所有变量,可能存在多个ve 聚合器的平衡。在这一点上,现在说还为时过早。

使用ve 聚合器锁定投票和直接使用Yearn 锁定投票之间的平衡将取决于聚合器积累YFI 的能力,因此存款人是否愿意持有流动包裹的YFI(例如,cvxYFI)。这种平衡也影响veYFI 的平均时间锁定,因为ve 聚合器永久锁定最大锁定代币。

贿赂协议可能成为投票柜的另一个主要收益来源。支付的金额将取决于指向贿赂标准的奖励,因为贿赂将是所述奖励和支付的贿赂之间的套利。因此,贿赂者很可能是那些拥有大量yVault 存款(即协议)的人,而受贿者将是没有存款的locker。

风险

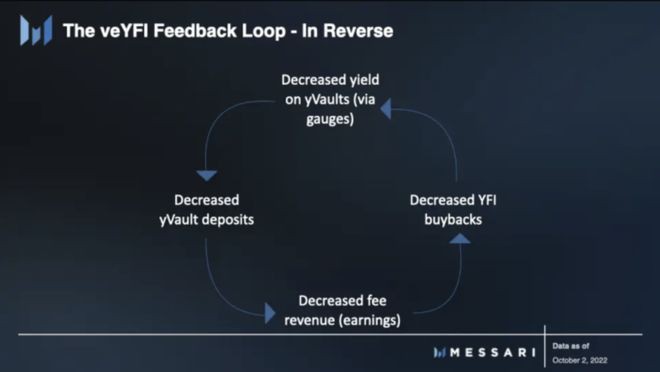

Platypus Finance 是一种使用ve 模型的基于Avalanche 的稳定币DEX,是一种经历过这种回馈循环版本的协议。然而,Yearn 作为一个成熟的DeFi 「基础」的角色肯定会提高TVL(从而提高收益)的底线,因为整个大型单独协议类别都围绕yVaults 构建了他们的产品。元逻辑是:即使在雇佣存款人消失后,转换成本和风险仍然会超过收益损失,从而保持最大的存款人和最大的收益来源。YFI 价格也存在类似的逻辑,因为YFI 不是以预先设定的通膨方式发行,而是随着TVL(收益)的下降而减少。因此,如果投票柜倾销他们的收益,收益本身的规模就会缩小。

下一个潜在风险是10 倍最大提升。这将增加对ve 聚合器的依赖。最有可能的是,这种动态将导致对一个或最多少数几个ve 聚合器的依赖——因为投票权/ 促进动态会从各个角度将活动汇集到一个占主导地位的平台。虽然他们可以分享自己的利益,例如有效地成为YFI 黑洞,但他们也引入了Yearn 社群无法控制的依赖关系和风险。第二个更普遍的担忧是这些ve 聚合器有效地规避了长期对齐动态。投票权开始考虑几周和几个月,而不是几年。

贿赂协议也可能进一步加剧委托代理问题。如果veYFI(在第四步下)的范围扩大到包括诸如保险库参数之类的东西,这对Yearn 来说可能会变得特别成问题。

从更广泛的角度来看,费用分配的回归也可能不合时宜。虽然围绕收费本身的讨论超出了本报告的范围,但实体(以加密货币和其他方式)在运营2.5 年后分配现金流的情况并不常见。保存资本并投资于增长和发展可能会更好地利用收益,尤其是在一个处于萌芽状态的快节奏行业。

结论

讨论代币可能被视为庸俗,但代币无疑可以为协议创造价值。DeFi 1.0 似乎已经完成了第一部分:使用代币引导价值。不幸的是,随着叙述的转变,现实暴露了大多数代币几乎没有价值。

Curve 是个例外。

Curve 之所以脱颖而出,是因为它使用其代币为整个生态系统创造价值,更重要的是,它为自身创造价值。如果创造价值是合理的代币经济学策略的第一部分,那么维护协议价值当然是第二部分。

值得称道的是,它确实试图获取价值。但运气和时机并不站在它一边。然而,这可能是最好的,因为Yearn 独特的veToken 实施似乎将是双赢的,使Yearn 能够增加协议的使用和其原生治理代币YFI 的价值。

在加密行业你想抓住下一波牛市机会你得有一个优质圈子,大家就能抱团取暖,保持洞察力。如果只是你一个人,四顾茫然,发现一个人都没有,想在这个行业里面坚持下来其实是很难的。

想抱团取暖,或者有疑惑,公众号:币然之路

感谢阅读,我们下期再见!