Time:2023-04-18 Click:214

原文作者:Colin Li

在ETH流动性质押之外,BNB与 ATOM 质押市场开始获得投资者的注意力。在这些项目之中,pSTAKE Finance 在拥抱 BNBchain 之后的发展值得被重视。如果 pSTAKE Finance 其他公链战略,如 ATOM 的流动性质押服务也可以像其 BNB 流动性质押服务一样,实现业务和生态拓展的双线扩张,那么 pSTAKE Finance 值得纳入投资者审慎的考察范围内。

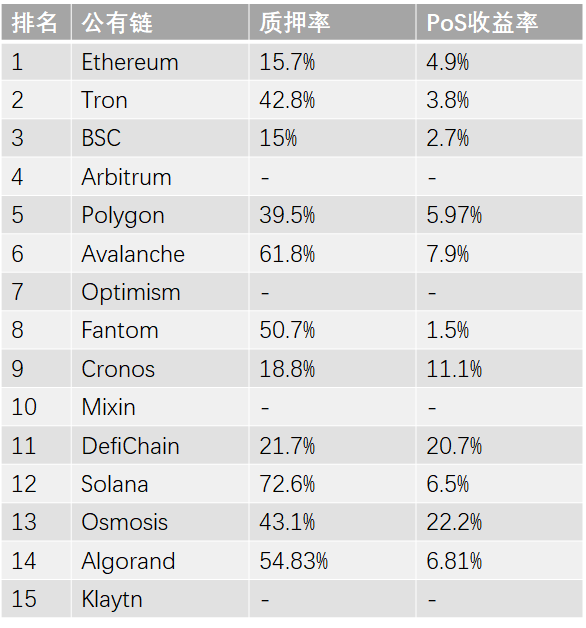

公链发展风险:现在 pSTAKE Finance 押注 ATOM 和 BNB 的流动性质押业务,未来最大的 beta 来自于公链发展。当前,BNBchain 和 COSMOS 的质押率偏高,未来来自 staking ratio 提高这一部分的增长空间有限。未来需要拓展其他有潜力的、质押率不高的公链,这非常考验创始团队的战略判断。

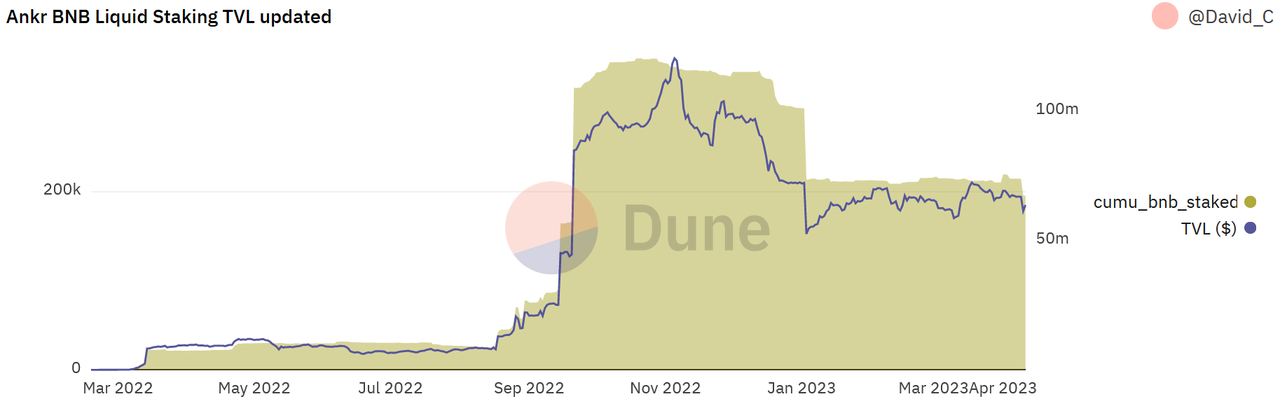

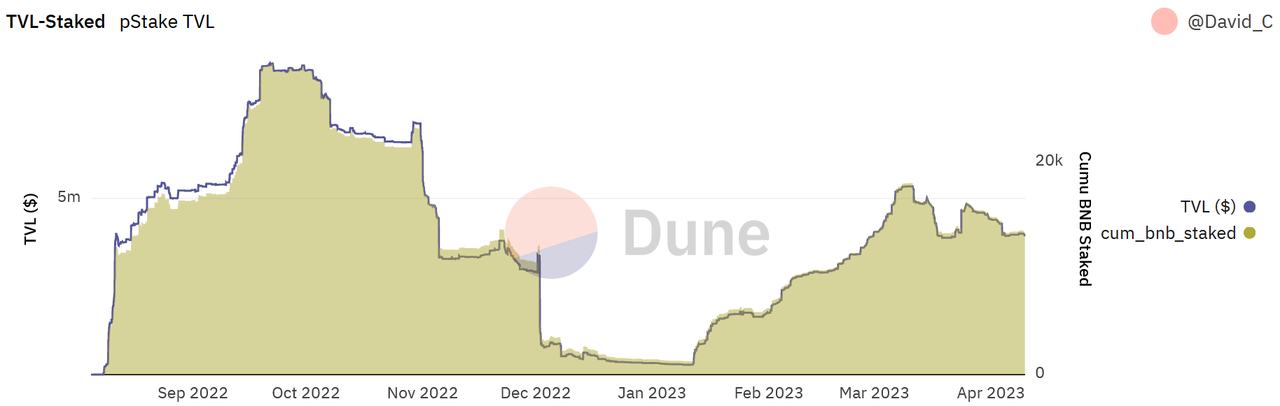

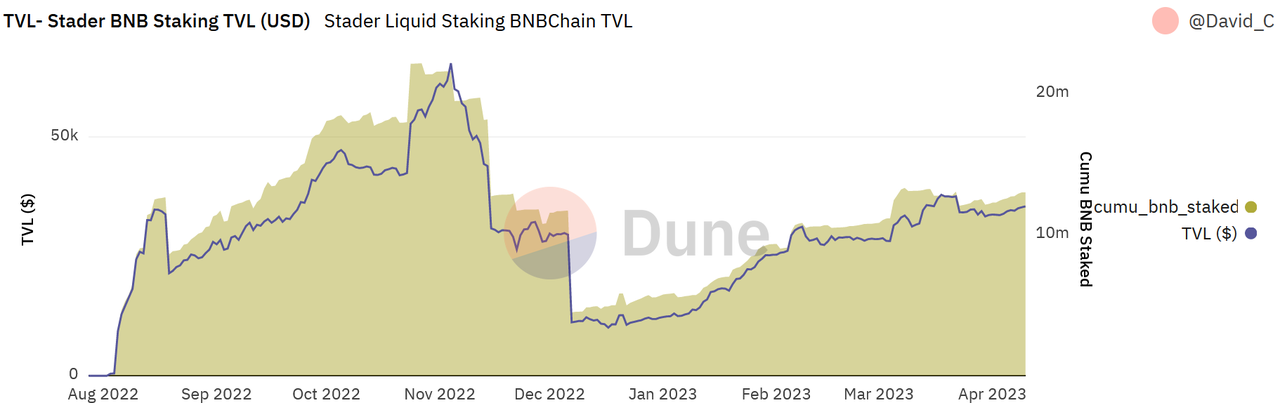

合约风险: 2022 年 12 月 2 日,Ankr 发生合约风险问题就影响到了 BNB 质押赛道,直到现在还没有完全恢复到事件之前的水平。如果类似的事件再次发生,且 pSTAKE Finance 在这样的公链上有提供流动性质押服务,那么 pSTAKE Finance 也很可能会遭受到冲击。

行业内的价格战:随着PoS公链的质押率在未来的持续提升,行业内为争夺不多的市场空间可能会爆发价格战:降低 staking 和 unstake 费用,这无疑会让整个流动性质押赛道的价值降低。

2.2 过往发展情况和路线图

pSTAKE Finance 由Persistence团队开发,自 2020 年开始立项之后,经历了如下两个阶段:

第一阶段:

2020 年四季度:项目概念确定并设计了 MVP;

2021 年一季度:pSTAKE Finance 项目正式成立,主业务线是为 Cosmos 提供 staking 服务;

2021 年二季度:开始空投与 bug bounty,并进行合约审计;

2021 年三季度:pBridge(pSTAKE Finance 开发的跨链桥)验证者和 pSTAKE 验证者上线;

2021 年四季度:pSTAKE Finance 主网上线,并进行公募;

2022 年一季度:向 COSMOS 其他链(Terra)扩张;

2022 年二季度:上线 ETH staking 服务;

第二阶段:

2022 年三季度:上线V2版本,推广 stkToken 的使用场景,与币安达成战略合作,为 BNB 提供流动性质押服务,并于 2022 年 8 月正式上线;

2022 年四季度:推动 PoS 资产管理,并计划在 Persistence Core-1 Chain(Persistence 团队开发的基于 COSMOS 的公链)中提供 ATOM 质押服务,提供 stkATOM 更多 DeFi 服务。

2.3.1 服务对象

pSTAKE Finance 的主要服务对象是持有 POS 公链代币的用户。为了提供完整的质押服务,同时实现验证环节的安全性,pSTAKE Finance 通过一个验证人评分系统寻找满足要求的验证者,将用户的公链代币交由给验证者进行质押。

用户端:自 pSTAKE Finance 上线以来,提供过 ATOM、XPRT、ETH、BNB 四种公链代币的质押服务。在早期的计划中,还包含了未来 SOL、AVAX和其他 Cosmos Layer 1 公链代币的质押服务。随着业务的推进,特别是在 2022 年与币安达成战略合作之后,pSTAKE Finance 的业务重心集中到了 ATOM 和 BNB 两种代币的质押服务上。

验证者端:pSTAKE Finance 选择与一些良好的验证者合作,为 pBridge 和流动性质押业务提供验证服务。现阶段 pSTAKE Finance 的验证者合作方包括 Figment、Chorus One、CertiK 等。

2.3.2 业务分类

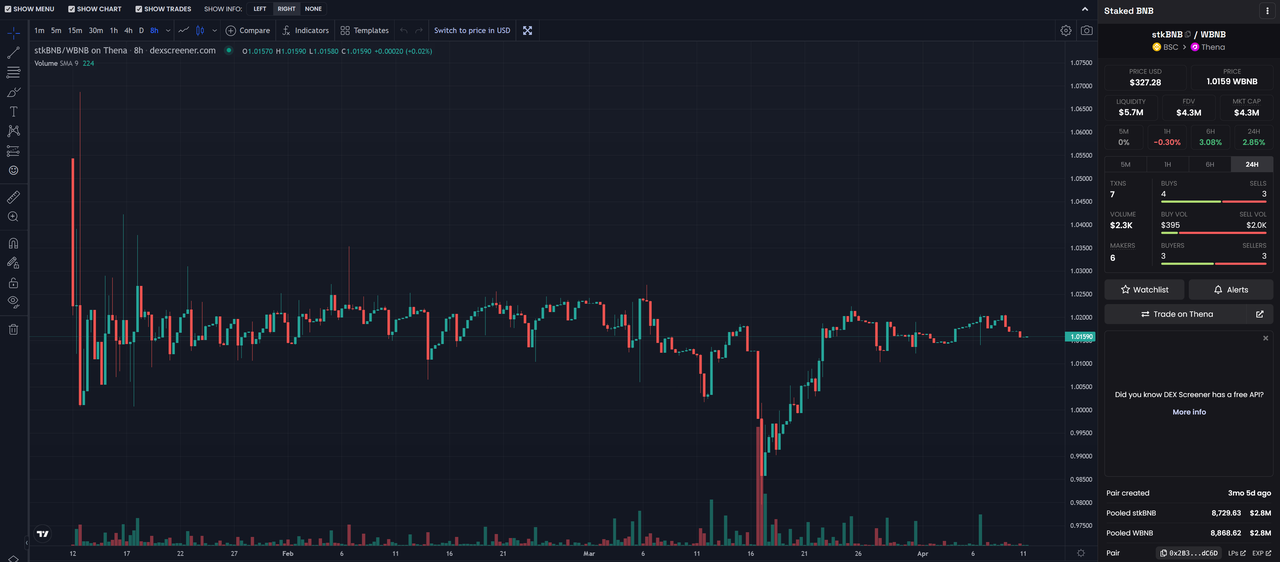

https://app.pstake.finance/

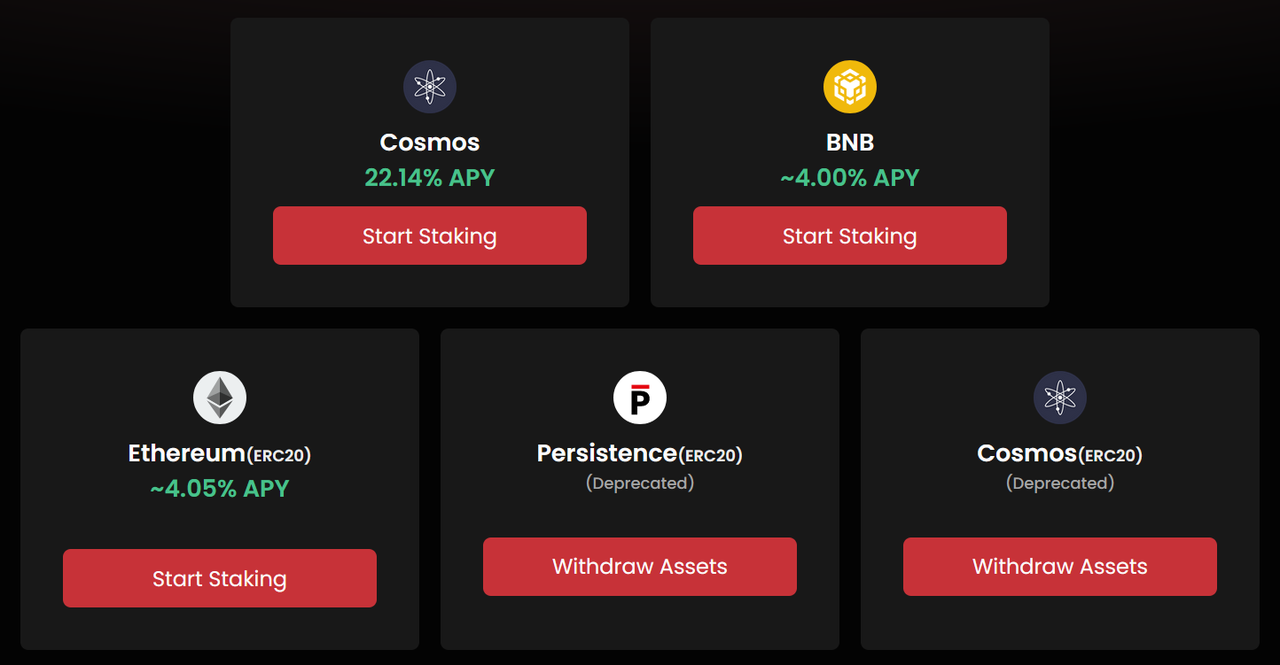

当前 pSTAKE Finance 支持 ATOM、BNB、ETH 三种资产的质押服务,其中 stkATOM 和 stkXPRT 正在进行迁移,未来 ATOM 和 XPRT 的流动性质押服务将在 pSTAKE Finance 开发的 Persistence Core-1 Chain 公链上进行。

2.3.3 业务详述与多链部署

流动性质押业务模型可以简化为下图:

来源:Mint Ventures

POS 链之间的机制有所不同,但大体的业务逻辑如上。在 ATOM、ETH 和 BNB 的质押中,比较特殊的是 BNB。与 BNB 相关的一共有两条链:BNB Beacon Chain,负责 BNB 的治理、质押;BNB Smart Chain,EVM 兼容,支持各类型 Dapp 的运行。除此之外,BNB 的验证者(validator)指定了 42 家。

与其他 LSD 项目一样,pSTAKE Finance 在提供服务的时候会收取一定的费用:以 ATOM 为例,用户在质押期间获得的质押奖励,有 5% 会作为费用支付给 pSTAKE Finance;在用户解质押时,如果想很快获得自己质押的 token,也会有一个总金额 0.5% 的“立即赎回”(Redeem Instantly)费用。

来源:pSTAKE Finance,Mint Ventures

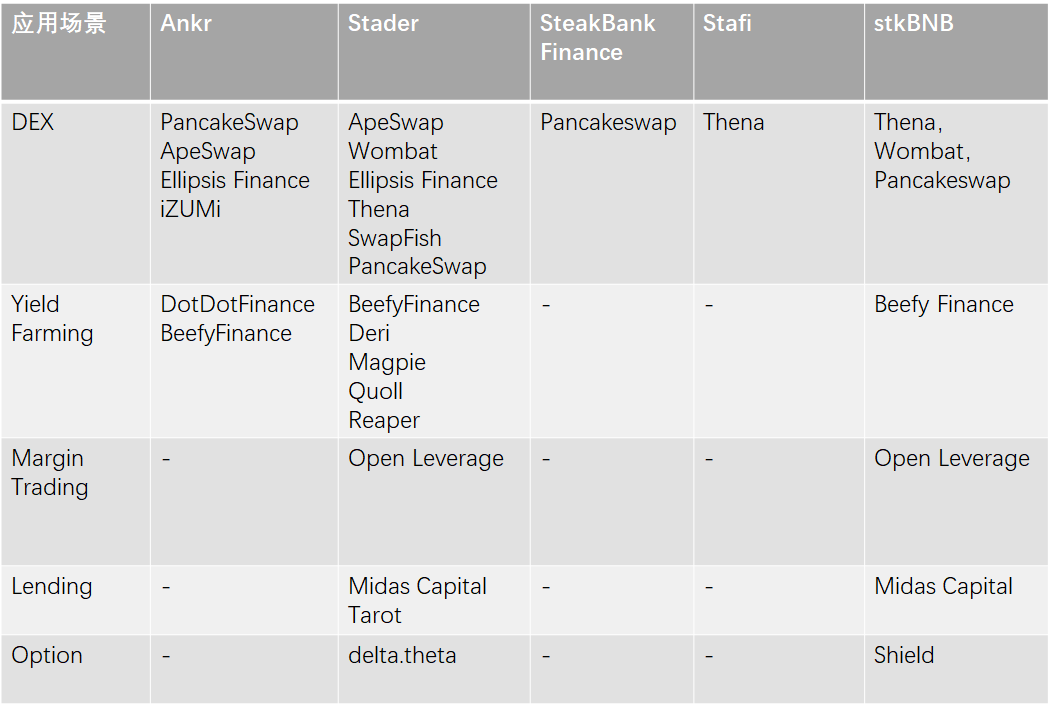

除了提供质押服务以外,pSTAKE Finance 还为用户提供自身质押凭证的应用场景:以 pSTAKE Finance 的 BNB 质押凭证 stkBNB 为例,虽然 BNB staking 业务上线时间较晚,但由于 2022 年下半年获得了币安的投资,生态合作方接入的速度非常快。用户的 stkBNB 可以应用到很多 BNBchain 生态里主流的 DeFi,比如 stkBNB 可以存入 Beefy Finance 中赚取额外的收益,也可以用作保证金在 OpenLeverage 中进行交易,还可以存入 Midas Captal 中赚取借贷收益等。

2.4 业务数据

总体 TVL

https://defillama.com/protocol/pstake-finance

当前 pSTAKE Finance 的 TVL 总计约 741 万美元,其中约 60% 为 BNB, 40% 为 ATOM,ETH staking 几乎可以忽略不计。

价格锚定与流动性

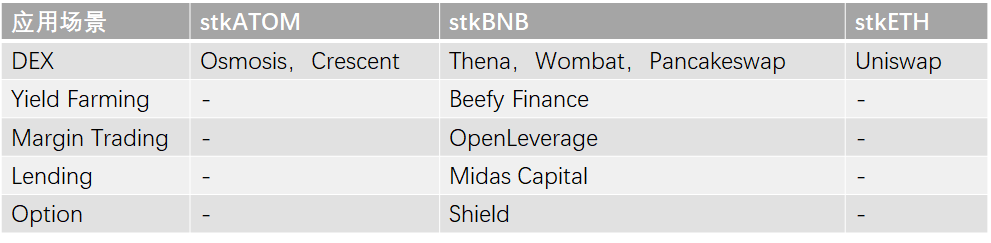

下面两幅图是 stkATOM 的情况。虽然合作的DEX总体流动性不佳且开始合作时间较短,但 stkATOM 总体上没有出现较大偏移,交易对中 stkATOM 和 ATOM 的比例均衡。

https://info.osmosis.zone/pool/886

来源:https://dexscreener.com/BNBchain/0x aa 2527 ff 1893 e 0 d 40 d 4 a 45462 3d 36 2b 79 e 8 bb 7 f 1

https://app.crescent.network/farm? open_modal_pool_id= 57

总的来看,两个池子的流动性基本可以实现用户小规模无滑点兑换的需求。

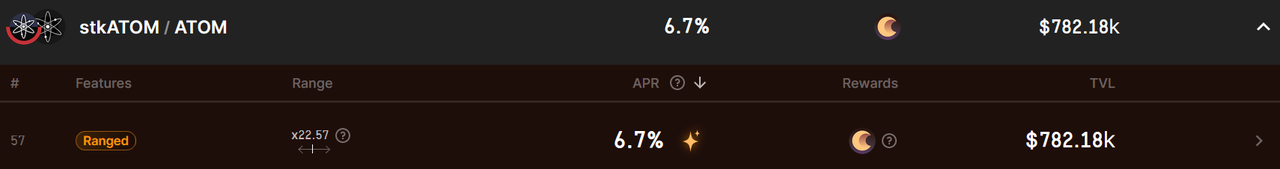

stkBNB-BNB 的交易对上线之后,主要的脱锚时间发生在 2022 年 12 月 2 日,但这并非由于 pSTAKE Finance 自身出现重大问题,而是受到了 Ankr 攻击事件的牵连:当天由于 Ankr 遭到攻击导致其 aBNBc 超额铸造,引发了市场对于 BNB LSD 资产的担忧,不过 stkBNB 在脱锚后 1 小时回锚,没有受到持续影响。

https://dexscreener.com/BNBchain/0x2b3510f57365aa17bff8e6360ea67c136175dc6d

https://dexscreener.com/BNBchain/0xaa2527ff1893e0d40d4a454623d362b79e8bb7f1

https://info.wombat.exchange/#/assets/0x0e202a0bcad2712d1fdeeb94ec98c58beed0679f

Thena 和 Wombat 中的 stkBNB-BNB 池子规模也可实现用户小规模无滑点的兑换需求。

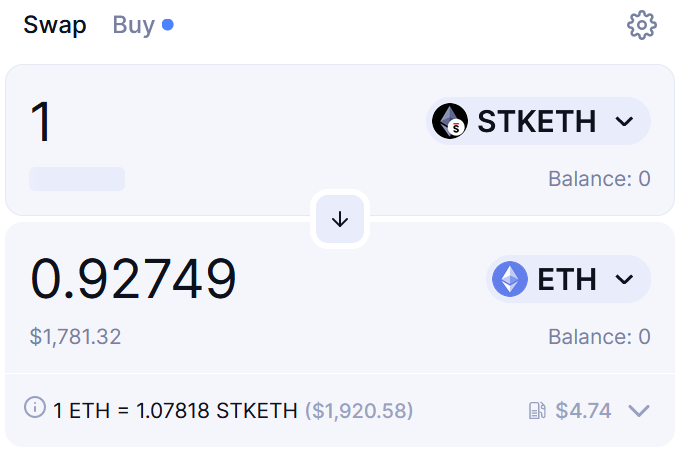

由于 ETH 质押业务已经大幅缩水,当前的Uniswap V3项目中 stkETH-ETH 交易对仅有略高于 5 万美元的 TVL,交易一个 stkETH 所导致的价格损失已经达到 7.25% 。

来源:https://eth.pstake.finance/defi

https://app.uniswap.org/#/swap?chain=mainnet&inputCurrency=0x2C5Bcad9Ade17428874855913Def0A02D8bE2324&outputCurrency=ETH

( 2) Persistence Labs: People | LinkedIn

2.4.2 创始人

Tushar Aggarwal | LinkedIn

Tushar Aggarwal 是 Persistence 的联合创始人兼 CEO,毕业于新加坡南洋理工大学。在创立 Persistence 之前,他在Decrypt Asia、Antler、LuneX Ventures 等多家 crypto 基金有过从业经历,也在 Outlier Ventures 担任过合伙人。2019 年,Tushar 创立 Persistence,希望能推动 Cosmos 生态流动性质押业务的发展。随后,在 2020 年,带领 Persistence 团队开发 pSTAKE Finance 项目。

https://www.linkedin.com/in/deepanshutr/

Deepanshu Tripathi 是 Persistence 的联合创始人兼 CTO,毕业于韦洛尔理工学院。在创立 Persistence 之前,他在 Mahindra Comviva 担任工程师一职,随后成为 Comdex 的首席软件架构师。2019 年,Tushar 创立 Persistence 并担任 CTO 一职。2022 年,他又创立了一站式NFT服务平台 AssetMantle。

2.4.3 核心成员

主要业务线的成员在相关领域都有丰富和深厚的背景。

生态与营销负责人:Abhitej Singh,曾在 BLOCK 42.network 担任营销和媒体负责人,并在 2019 年成为 Cosmos India 的联合创始人。

项目负责人:Mikhil Pandey,一直在 Persistence 工作,先后担任了市场研究助理、战略和商务拓展负责人等职务。

2021 年 11 月,pSTAKE Finance 完成 1000 万美元融资,估值 5000 万美元,平台代币 PSTAKE 出售价格为 0.1 美元/枚。投资人包括 Three Arrow Capital、Sequoia India、Galaxy Digital、Defiance Capital、Coinbase Ventures、Tendermint Ventures、Kraken Ventures、Alameda Research、Sino Global Capital和 Spartan Group。Aave机构业务发展负责人 Ajit Tripathi、Terra 创始人 Do Kwon 和 Alpha Finance 联合创始人 Tascha Punyaneramitdee 等也参与了该轮融资。

2021 年 12 月,pSTAKE Finance 完成 CoinList 上 1000 万美元融资,出售 5% 的代币,平台代币 PSTAKE 出售价格为 0.4 美元/枚,估值 2 亿美元。

2022 年 5 月,pSTAKE Finance 获得了 Binance Labs 战略投资,金额未知。

对于流动性质押赛道而言,假设市值不变的前提下,单条公链的质押规模只与质押率(staking ratio)有关系,赛道整体的营收规模还与 PoS 收益率、服务费用抽成比例有关系。下图中公链的平均质押收益率为 8.6% 左右。

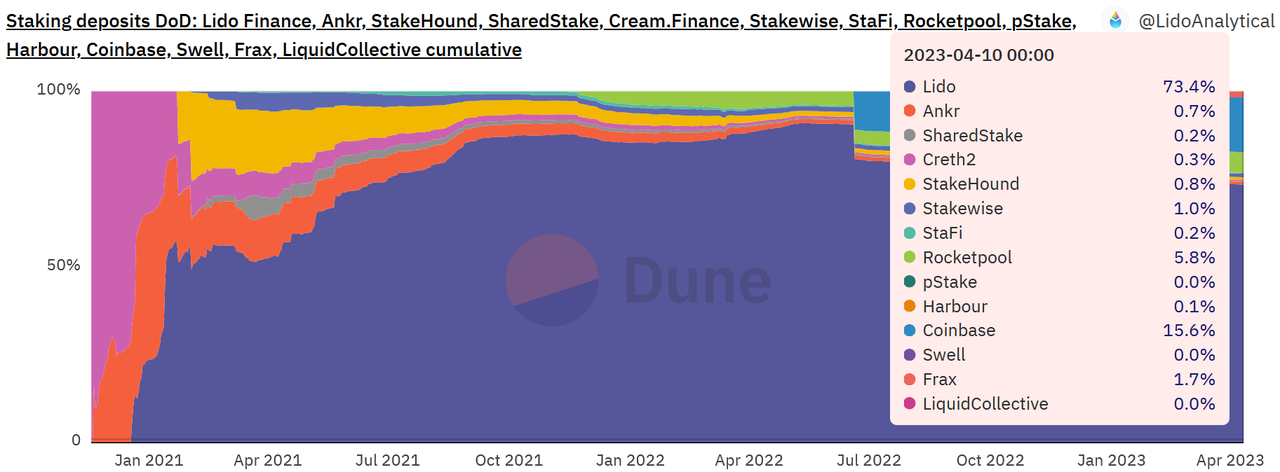

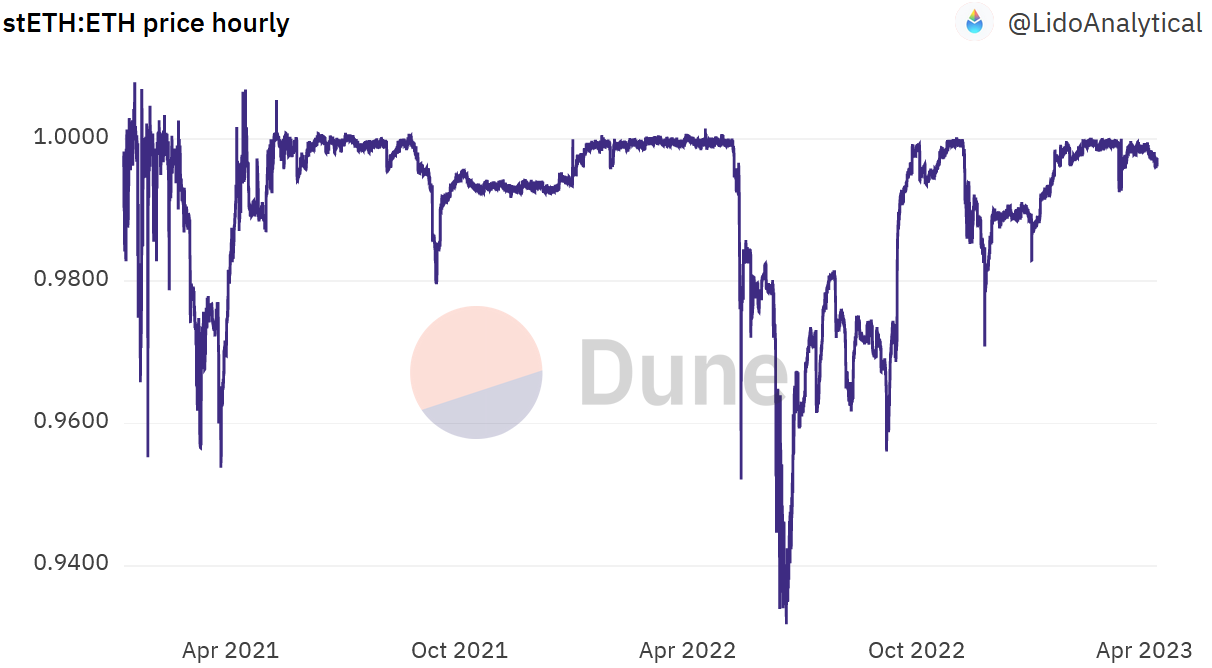

Lido一家的市场占有率达到了 73.4% 。Lido 项目相比其他一些流动性质押项目成立时间更早。

https://dune.com/LidoAnalytical/Lido-Finance-Extended

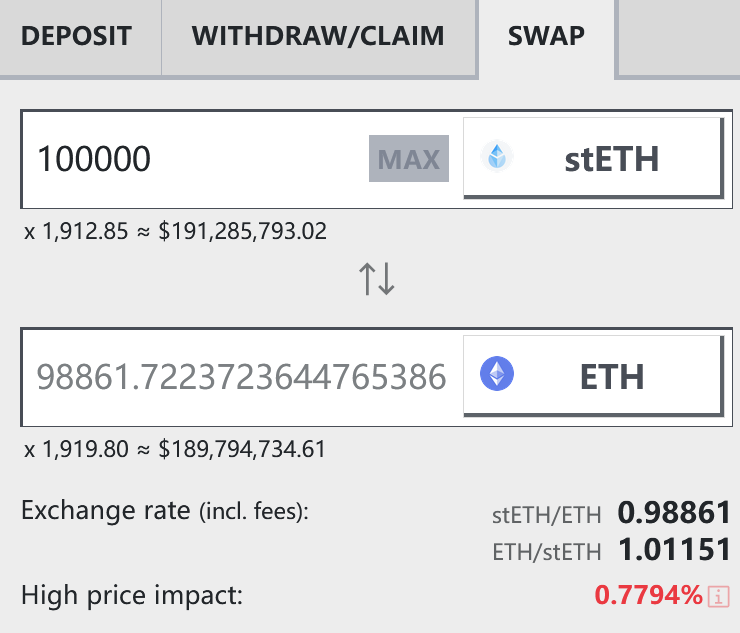

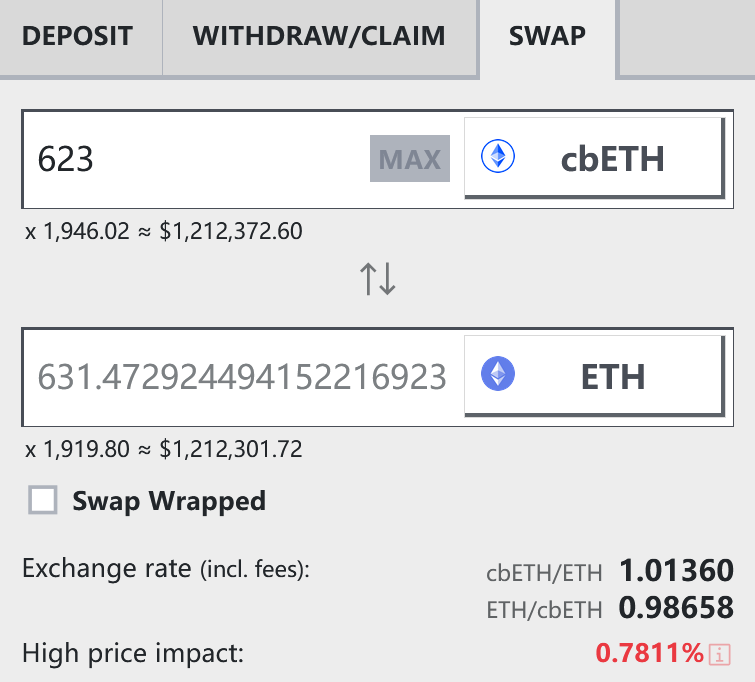

超高的市占率也与 stETH 的表现有关系。除了过去两年市场出现大跌的情况下,stETH 几乎没有出现过显著脱锚的情况。而且其交易流动性也极佳。在Curve上的 stETH-ETH pool,单次交易 10 万枚 stETH,对于价格的影响只有 0.78% ,而排名第二的 cbETH,单次交易要达到类似的价值损耗,只需要 623 枚左右的交易量。可见,对于 ETH 持币较多的大型投资者来说,选择 Lido 是更优的选择。当然,Lido 提供的补贴激励也是导致其超高市占率的重要因素之一。

https://dune.com/LidoAnalytical/Lido-Finance-Extended

https://curve.fi/#/ethereum/pools/steth/swap

https://curve.fi/#/ethereum/pools/factory-crypto-91/swap

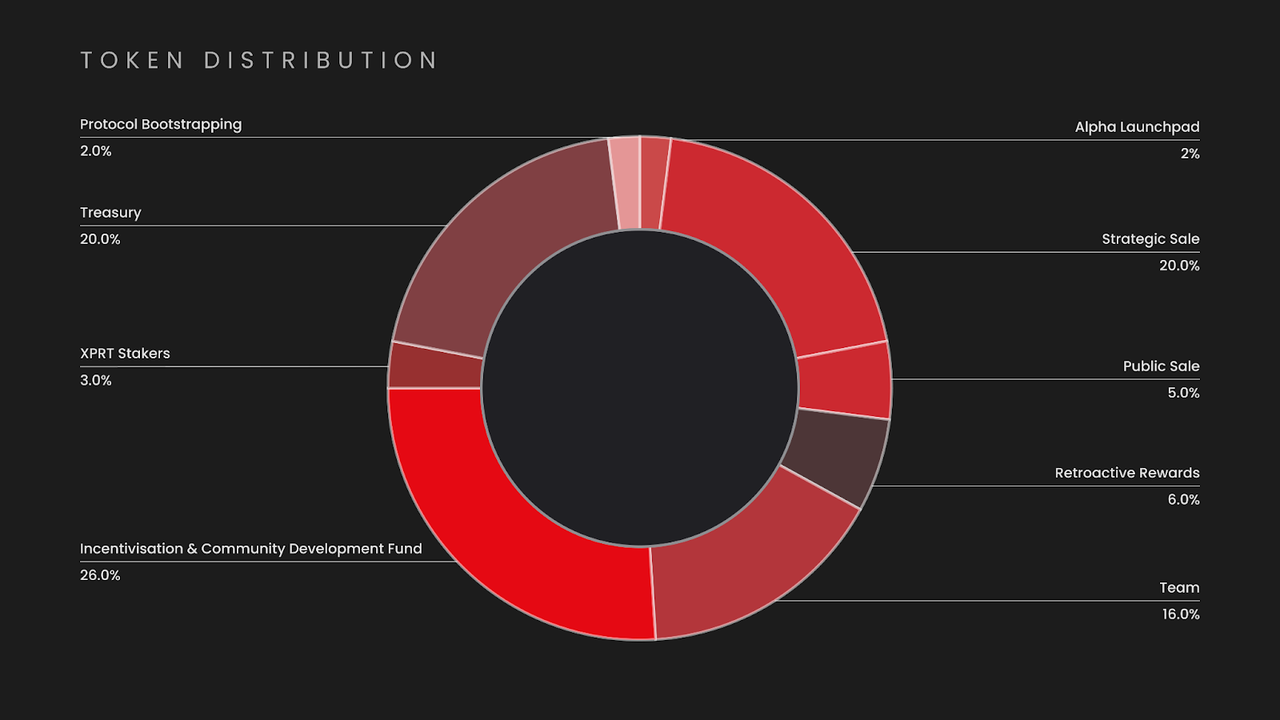

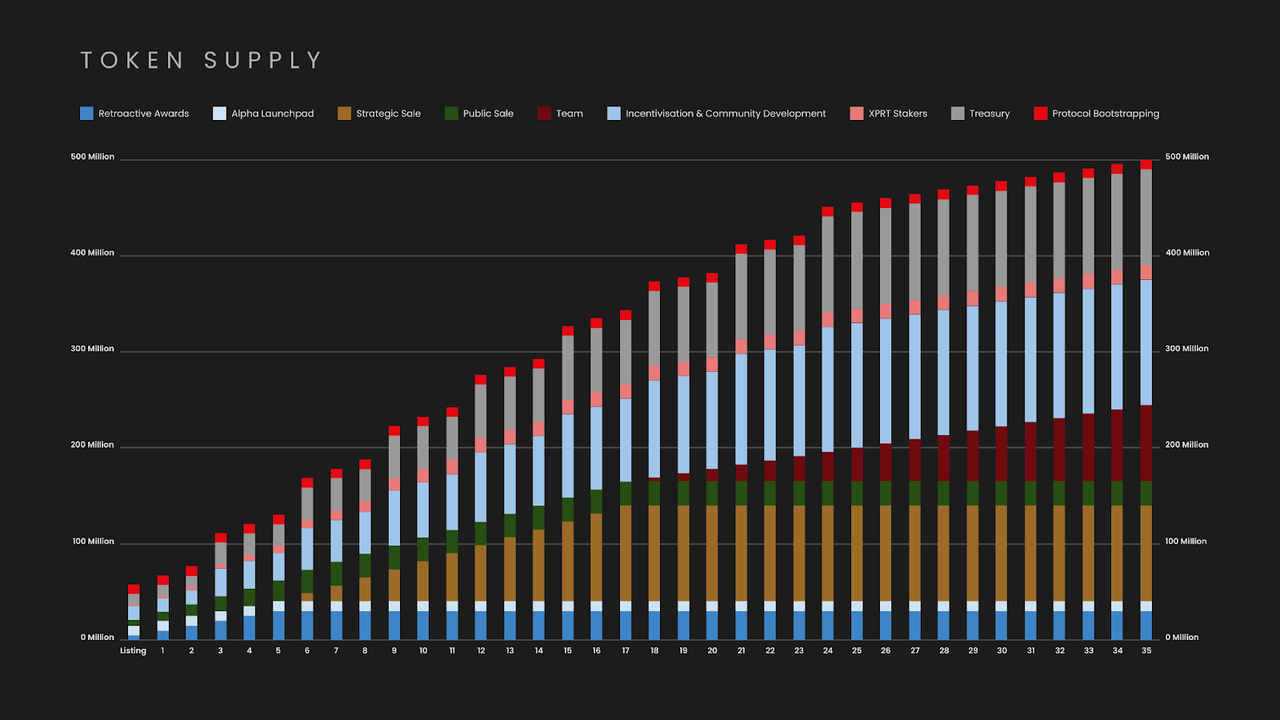

2% 属于 Alpha Launchpad,分配给 Alpha Finance 的质押用户和 Alpha Finance(注:上线初期是一个借贷项目,现在已经成为一个 Alpha Finance DAO,提供包括项目孵化、VC 等综合服务)团队;

20% 是战略出售,在投资后 6 个月开始解锁,随后的 12 个月内线性解锁;

5% 是在 CoinList 上的公开募集,其中的 25% 在出售当天解锁,剩余的在 6 个月内线性解锁;

6% 是追溯奖励(retroactive reward),提供给 stkATOM-ETH 和 stkXPRT-ETH 池的流动性提供者。6 个月内线性解锁完毕;

16% 归属于团队,在代币开启二级市场流通之后 18 个月后开始解锁,在随后的 18 个月内完成线性解锁;

26% 属于激励和社区发展基金:每个季度线性解锁,并在 2 年内全部解锁;

3% 属于 XPRT 质押者,在 1 年内按季度线性解锁;

20% 属于国库,代币开启二级市场流通之后 24 个月内线性解锁;

2% 属于项目的 bootstrapping,在代币上线后即可流通。

https://blog.pstake.finance/2021/12/13/pstake-tokenomics/

https://blog.pstake.finance/2021/12/13/pstake-tokenomics/

根据上述代币释放规则,代币 PSTAKE 已经有约 55.2% 可以流通,至 2025 年全部释放完毕。未来两年年均通胀率约为 35% ,通胀速度较高。

3.2.2 代币价值捕获

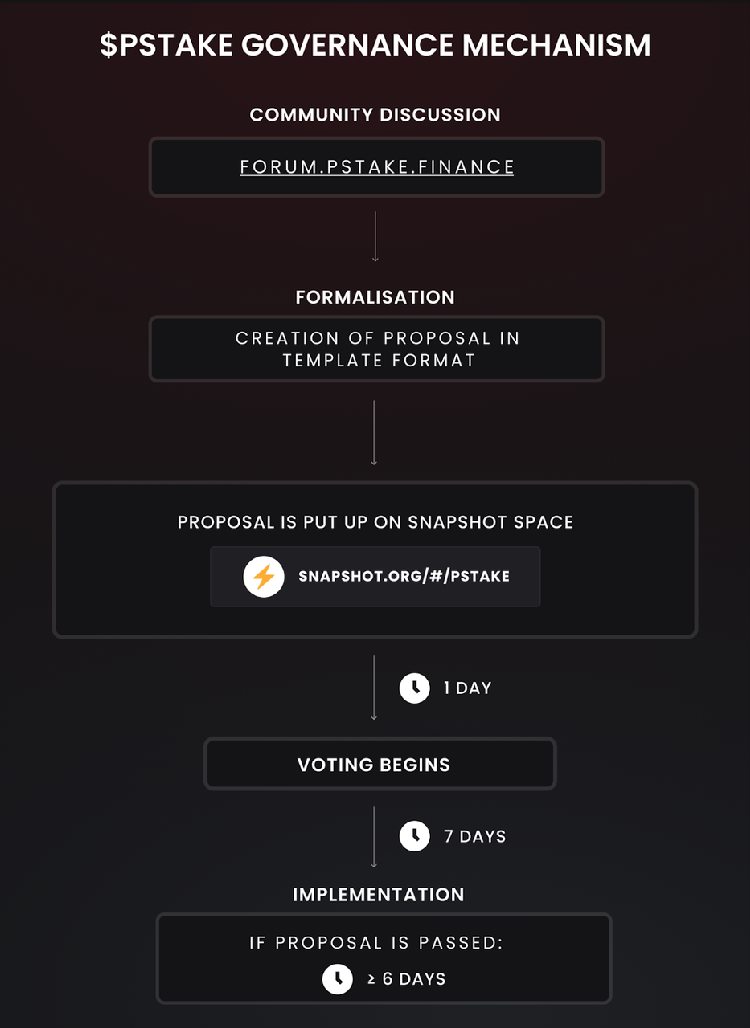

PSTAKE 代币现阶段只拥有治理功能,无法分享项目的营收。PSTAKE 的持有者可以参与社区的治理投票,也可以质押 PSTAKE 维护项目的安全。

3.2.3 代币核心需求方

现阶段质押治理功能的代币之所以被投资者认可,可能有两方面的因素:

直接参与治理,影响未来项目的发展方向。pSTAKE Finance 规定,至少持有 25 万枚 PSTAKE 代币的投资者/机构才能在社区内发起提案。这一点可能对于资金体量较大且有能力给项目带来生态扶持、商务资源的投资者更有吸引力。通过发起提案并投票,大型投资者可以影响 pSTAKE Finance 费用、公链部署战略、生态激励机制等各方面,这些战略可能会让 PSTAKE 的中长期价值增长。

与 UNI 类似,代币的价值捕获功有可能通过后续发起提案的方式来实现。但是,UNI 也不一定非要在近期获得价值捕获或利润分享的属性。在股票市场中,高成长性的公司发行的股票,未必必须在一定时间内分红,比如亚马逊的股票长时间并未分红,但并不影响亚马逊的股价长期上涨,因为公司仍然处于长期高速增长、需要大量投入的阶段。所以 PSTAKE 短期内可以不拥有现金流分红属性,但需要进一步扩张业务,不论是类似于 Uniswap 的多链部署战略,还是类似于 Frax Finance 的多业务线协同发展的模式,只要 pSTAKE Finance 项目能通过扩张获得增长,现阶段没有价值捕获能力可能不是潜在投资者关注的核心。

3.2.4 通证模型总结

从代币经济模型来看,PSTAKE 存在改进的空间。比如,针对中短期的通胀速度过高的问题,可采用 Ve model 可以减缓中短期的通胀压力,而且还可以提升治理的效率,留住长期投资者。需要注意的是,ve model 是一种可能的解决方案,最终代币的诉求仍然取决于项目本身质地。如果没有参与治理的明显好处,ve model 也救不了币价。

针对价值捕获的问题,在项目快速增长阶段的中后期,pSTAKE Finance 可以将一部分的费用用于回购等,现阶段赚取的收入也不一定全部要趴在国库内,可以用一部分钱去做生态推广,甚至是去购买可以有协同效应的其他项目的代币。

3.3.1 基本市场格局 & 竞争对手

从 pSTAKE Finance 的业务布局和外部合作来看,未来决定其发展的重要方向是 BNB 与 ATOM 流动性质押服务。关于这两种 token 的流动性质押,特别是 BNB 的流动性质押的竞争格局就非常关键。代币流动性、生态合作的维度是我们关注的重点。

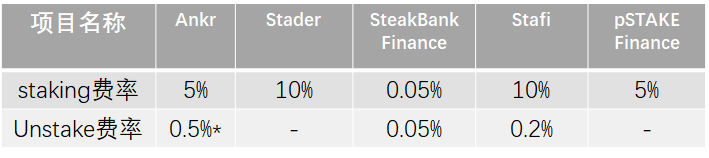

在 BNBchain 生态中,目前有 Ankr、Stader、SteakBank Finance、Stafi、pSTAKE Finance 共计 5 家提供流动性质押服务。从费率的角度看,pSTAKE Finance 收费居中。

金融需求。

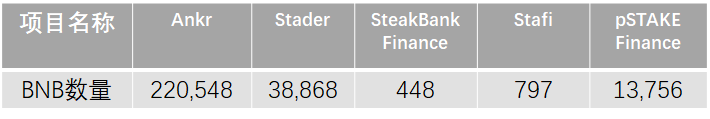

BNB Chain上的流动性质押赛道内排名第三)。

stkBNB 应用场景广泛:pSTAKE Finance 在获得了币安投资之后,拥有了目前 BNBchain 生态的全方位支持,stkBNB 几乎可以满足用户大部分的链上金融场景需求。

stkBNB 的流动性较好,对于交易者来说进出渠道通畅:在 pSTAKE Finance 上质押的 BNB 数量达到了当前市场中第三的水准,在流动性上也可以满足普通投资者的进出。

这两个要点也是 ATOM 等其他流动性质押业务发展的方向。

公链发展风险:因为现在 pSTAKE Finance 押注 ATOM 和 BNB 的流动性质押业务,未来最大的发展 beta 来自于公链发展。如果 COSMOS 和 BNBchain 无法实现较大增长,那么来自公链层面的推动力就将减 BNBchain 且,BSC 和 COSMOS 的质押率偏高,未来来自质押率提高这一部分的增长空间有限。pSTAKE Finance 如果还想业务有进一步的增长,除了稳固 BNB staking 和 ATOM staking 之外,还需要拓展其他有潜力的、质押率不高的公链。对于公链的押注无疑是众多创业者和投资者关注的重点,但从公链发展历程来看,真正能抓住有前途的公链的人了了,这无疑考验创始团队的战略眼光。

合约风险:合约被攻击会造成大量协议坏账,而且需要注意的是:合约被攻击的风险不仅仅局限于项目本身,同赛道的项目如果遭到攻击,也可能会波及同赛道的其他项目。2022 年 12 月 2 日,Ankr 发生合约风险问题,导致其流动性质押凭证(LSD)——aBNBc 出现了巨额增发。随后 Ankr 暂时了 BNB staking 业务进行处理,但恐慌对于 BNB staking 的其他项目产生了较大影响:同时期的 pSTAKE Finance 和 Stader 业务规模缩水了 70% 以上,直到现在才基本恢复到事件之前的水平。

https://dune.com/David_C/liquid-staking-on-bnbchain

https://dune.com/David_C/liquid-staking-on-bnbchain

https://dune.com/David_C/liquid-staking-on-bnbchain

行业内的价格战:随着 PoS 公链的壮大,以及质押率在未来的持续提升,行业内为争夺不多的市场空间可能会爆发价格战:降低 staking 和 unstake 过程中的费用。如果上述推演出现,这无疑会导致流动性质押赛道的整体利润空间大幅缩水,从而让赛道项目内部的价值降低。这在传统金融市场中出现过不止一次:中国 A 股的股票交易佣金降至万分之五的水平,中国银行业的托管业务甚至可以随其他企业业务免费赠送。

公链选择的战略:从接受币安战略投资之后迅速拓张 BNBchain 链业务这一个业务拐点来看,pSTAKE Finance 选择拥抱具有发展潜力的公链,且通过资本等渠道链接生态的战略值得被肯定。类似的发展模式可以作为拓展新公链的模板。

流动性质押凭证 LSD 是否有大幅折价:当前 pSTAKE Finance 的战略重心 ATOM 和 BNB 的 staking 都没有出现过因为项目本身导致的大幅折价问题,这对于大型投资者来说比较友好的,现阶段流动性不会成为阻碍 pSTAKE Finance 发展的问题。

LSD 是否链接足够多的生态,扩展使用场景:现在能看到成效的是 stkBNB 的应用场景足够广泛。stkATOM 的未来还不确定,特别是在对 stkATOM 应用场景的拓展上目前还没有得到来自 Cosmo 官方、其他 DeFi 项目和相关资本方的支持,团队独立拓展生态的能力还