时间:2022-04-16 13:39:25

回望我国期货衍生品市场,从上世纪90年代的初步建立、规范整顿、稳步发展到21世纪的创新发展,已走过30年。2013年,随着中国期货业协会《期货公司设立子公司开展以风险管理服务为主的业务试点工作指引》的发布,期货公司设立风险管理子公司成为可能,期货公司以风险管理子公司形式服务实体经济的模式正式开闸。

期货风险管理子公司是由期货公司出资设立,为客户提供风险管理服务的专业机构。由于所从事的风险管理业务的特殊性,这类公司往往比一般企业面临更加复杂多样的经营和财务风险。本文从期货风险管理子公司的业务出发,对各业务条线所面临的风险进行分析,然后就如何对该等风险进行管理提出建议。

自2013年首批期货风险管理子公司获批成立以来,期货风险管理子公司已成为期货市场服务实体经济的重要渠道[1]。很多实体企业由于其自身能力的限制,无法直接运用期货等衍生品进行风险管理,期货风险管理子公司通过提供专业服务和资金支持,为实体企业进行风险管理提供了新思路和新渠道,同时大大降低了实体企业进行风险管理的成本。

首先,期货风险管理子公司对实体企业的经营情况、业务需求等进行了解,综合考虑客户企业所在行业的发展环境,分析客户企业经营中存在的主要风险;其次,期货风险管理子公司以客户企业风险管理目标为基础,为其提供风险管理服务;再次,期货风险管理子公司为客户制定整套业务方案,方案中涵盖风险管理体系;然后,期货风险管理子公司根据客户企业所选择的风险管理方案开展相关业务,提出资产管理和风控建议;最后,期货风险管理子公司在服务结束之后还要进一步进行事后评估。

期货风险管理业务主要方向为基差贸易、场外衍生品和做市业务。2012年中国期货业协会发布《期货公司设立子公司开展以风险管理服务为主的业务试点工作指引》,规定期货公司可以通过设立子公司的方式为实体企业提供仓单服务、合作套保、定价服务(场外衍生品)、基差交易等风险管理服务,期货风险管理服务子公司的设立实行案制。

合作套保是指期货风险管理子公司为具有套期保值需求的企业提供资金支持、技术指导和风险监控等服务。主要分为两种模式:第一种是由客户自行在期货市场建立套保头寸,期货风险管理子公司为客户提供配套资金支持和风险监控服务。第二种是客户将套保业务全部外包给期货风险管理子公司,公司全权代理客户进行期货交易、现货交割等,套保业务最终的盈亏均由客户承担。

然而,期货风险管理子公司在提供风险管理服务的过程中承担了很多由实体企业转移过来的风险,使其本身面临着较大的经营风险。此外,由于行业的监管要求和其自身的风险特性,期货风险管理子公司无法从母公司获得债务融资或担保,从银行等外部金融机构融资也较为困难,使公司面临的财务风险也较为严峻。因此,期货风险管理子公司只有严把风险关,不断提高自身的风险管控能力,才能为服务实体经济做出更多的贡献。

但我总是告诉你们,市场调整是游戏的一部分,如果你想留在市场,你们都应该记住,这不是最后一次第一,这种事会一次又一次地发生,问题是“你会如何处理它?”会学到很多东西我对所有遭受损失的人表示同情,但将其作为一个教训,学习如何...

今天,我很高兴向大家介绍一位匿名加密货币交易者的一些宝贵见解,他的技术给我留下了深刻的印象。我的屏幕上堆满了图表,导致执行不佳和交易处理不当。管理你的情绪:控制FOMO、恐慌和贪婪等情绪至关重要。我采用了风险管理方法,设...

从 到CFX,每个币都有强大的核心,我们所看到的只是因为灰度GBTC转换和恐慌卖家所发生的事情,你必须知道持有像BNB这样的下跌币和持有像LUNA这样的币之间的区别。最简单的是,你按照我的风险管理策略购买代币,DCA 的...

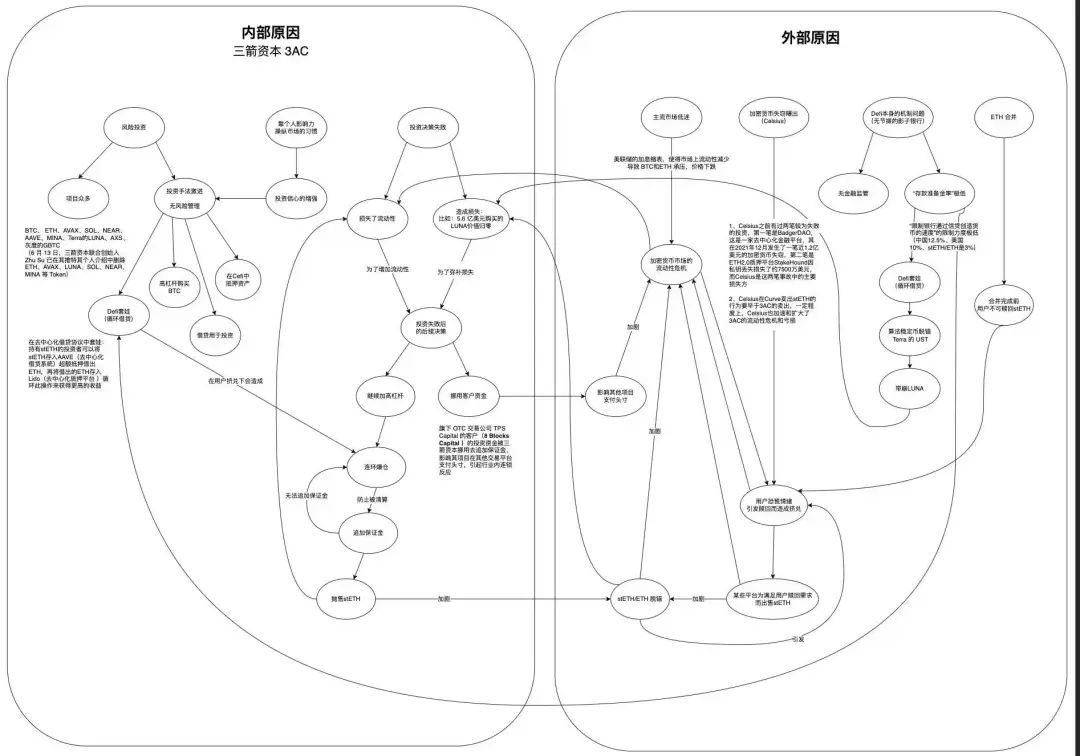

俄乌战争是 2022 年最具黑天鹅性质的事件。战争的爆发催生了包括粮食、能源等多重大宗商品的供应危机,而美元在新冠暴虐时期的大放水所带来的高通胀风险也因此显现出来。美联储开始加息、缩表,旨在减少美元在市场上的流通量。 它...